Il y a de fortes chances que vous ayez des objectifs que vous aimeriez atteindre au cours de votre vie.

Peut-être souhaitez-vous visiter une trentaine de pays, acheter une maison, prendre votre retraite à 55 ans ou fonder une famille.

Il y a également de fortes chances que vous ne puissiez pas atteindre ces objectifs, à moins de disposer d'un plan financier spécifique.

Un plan financier est un document qui vous permet de planifier la vie que vous souhaitez et les moyens d'y parvenir.

Cela semble compliqué, mais ne vous inquiétez pas. Nous allons le décomposer pour que vous sachiez exactement à quoi vous attendre lorsque vous établirez votre propre plan financier.

Les avantages de l'élaboration d'un plan financier

Ne pas avoir de plan pour atteindre ses objectifs, c'est comme faire un voyage sans carte en espérant arriver à destination.

Le plus grand avantage d'un plan financier est qu'il fournit des étapes concrètes pour atteindre ce que vous voulez dans la vie. C'est à vous de faire le travail, mais c'est plus facile lorsque les étapes sont définies devant vous.

Les plans financiers vous permettent également de faire le point sur votre situation et sur ce que vous pouvez améliorer. Si vous n'avez pas assez d'argent pour votre retraite, un plan financier peut vous permettre de l'identifier. Vous pourrez alors prendre des mesures pour résoudre le problème avant d'atteindre l'âge de la retraite.

Que comprend un plan financier ?

Tout plan financier doit comprendre certains des éléments suivants.

1. Santé financière

Cette section doit donner un aperçu de votre situation actuelle. Elle peut inclure des détails tels que votre valeur nette (le total de vos actifs moins le total de vos dettes), votre budget et votre trésorerie.

2. Risques

Cette section décrit les dangers cachés qui pourraient vous empêcher d'atteindre vos objectifs et ce que vous pouvez faire pour vous en protéger. En d'autres termes, l'assurance, y compris l'assurance décès, l'assurance-invalidité, l'assurance-maladie, l'assurance-location, l'assurance-habitation et tout autre type de couverture dont vous pourriez avoir besoin.

3. Investissements

Cette section aborde la performance du portefeuille et des sujets tels que le risque, le rendement, la corrélation, les tests de résistance, les questions fiscales, les options d'investissement, la tolérance au risque, le score de risque du portefeuille et le score de risque nécessaire pour atteindre les objectifs.

4. La retraite

Bien que similaire à la section sur les placements, cette section permet d'approfondir la planification de la retraite. Épargnez-vous suffisamment pour atteindre vos objectifs de dépenses à la retraite ? De combien avez-vous besoin pour prendre votre retraite ? Quels sont les meilleurs comptes pour épargner afin de minimiser votre facture fiscale ?

5. Les impôts

Vous ne vous en rendez peut-être pas compte, mais une grande partie de vos revenus est affectée à vos impôts avant même que l'argent n'entre dans votre compte bancaire. Les conseillers financiers utilisent cette section pour réduire votre charge fiscale afin qu'il vous reste plus d'argent pour atteindre vos objectifs.

6. Planification successorale

Il est un peu triste de penser à la planification de la fin de vie et à ce qu'il adviendra de vos biens après votre décès, mais le faire maintenant peut vous épargner bien des maux de cœur à l'avenir.

Les documents de planification successorale doivent être rédigés par des professionnels du droit, mais les conseillers financiers peuvent aider à encadrer le processus.

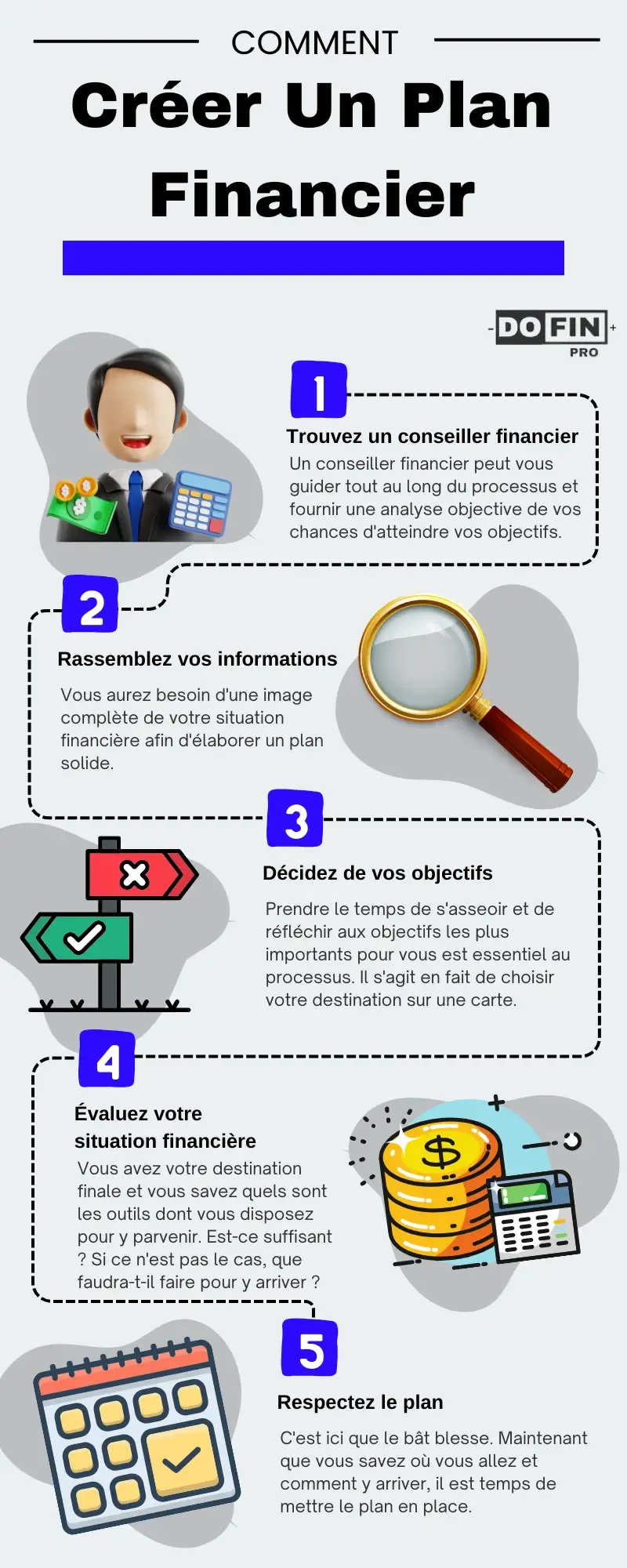

5 étapes pour créer un plan financier

Vous êtes prêt à élaborer votre propre plan financier ? Voici comment procéder.

1. Trouvez un conseiller financier

Il est possible de bricoler son plan financier, mais il y a des avantages à faire appel à un professionnel si vous en avez les moyens. Un conseiller financier peut vous guider tout au long du processus et vous fournir une analyse objective de vos chances d'atteindre vos objectifs. Il peut également vous conseiller de manière créative et technique, ce à quoi un profane n'aurait pas pensé.

Il est facile d'oublier toutes les petites choses, comme la procuration et la désignation des bénéficiaires. Un conseiller financier peut vous aider à vous en souvenir. Travailler avec un conseiller financier signifie également que vous serez plus enclin à suivre le plan puisque vous y avez déjà investi de l'argent. Votre conseiller financier peut vous aider à rendre des comptes tout au long de votre parcours financier.

2. Rassemblez vos informations

Pour élaborer un plan solide, vous devez avoir une vue d'ensemble de votre situation financière. Il s'agit notamment de documenter

- Vos liquidités mensuelles actuelles et votre budget

- Votre épargne-retraite actuelle, sa répartition, vos cotisations mensuelles et les plans dont vous disposez

- Les montants et les primes de tous les régimes d'assurance dont vous disposez

- Les bénéficiaires de tous vos comptes

- D'autres documents financiers pertinents.

Vous devez examiner chaque élément d'information, car ce sont les outils dont vous disposez pour travailler - et les obstacles que vous rencontrerez en cours de route. Prenez le temps de détailler l'ensemble du tableau.

3. Déterminez vos objectifs

C'est maintenant la partie la plus amusante. Que voulez-vous faire au cours de votre vie ?

À quel âge souhaitez-vous prendre votre retraite ? Quel type d'héritage voulez-vous laisser à vos proches ?

Prendre le temps de s'asseoir et de réfléchir aux objectifs les plus importants pour vous est un élément clé du processus. Il s'agit en fait de choisir sur une carte la destination vers laquelle vous vous dirigez.

4. Évaluez votre situation financière

C'est le moment de vérité. Vous avez votre destination finale en tête et vous savez quels sont les outils dont vous disposez pour y parvenir. Ces outils sont-ils suffisants ? Si ce n'est pas le cas, que faudra-t-il faire pour y parvenir ? Quels changements devez-vous opérer pour atteindre vos objectifs ? Ou bien devez-vous adapter les objectifs eux-mêmes ?

Cette partie du processus de planification financière personnelle implique beaucoup de calculs. Vous devez faire le point, entre autres, sur la date à laquelle vous souhaitez prendre votre retraite, le montant dont vous souhaitez vivre pendant vos années de retraite, le montant que vous épargnez actuellement et le montant que vous avez investi pour déterminer si vous serez en mesure d'atteindre vos objectifs.

C'est là que l'intervention d'un conseiller financier peut faire toute la différence. Il sera en mesure d'analyser tous les chiffres à l'aide d'outils complexes dont vous ne disposez peut-être pas. Il sera également en mesure de vous indiquer si vous êtes ou non dans la bonne direction.

5. S'en tenir au plan

C'est ici que le bât blesse. Maintenant que vous savez où vous allez et comment y arriver, il est temps de mettre le plan en place.

Par exemple, vous devrez veiller à respecter votre budget. Vous devrez également prendre rendez-vous avec d'autres professionnels de la finance, tels que des avocats, des courtiers en investissement, des courtiers en assurance et le service des ressources humaines de votre employeur, afin de mettre pleinement en œuvre le plan.

FAQ sur le plan financier

Au-delà de l'élaboration de votre plan financier, n'oubliez pas de consulter un expert pour obtenir de l'aide et de vérifier régulièrement vos progrès.

Ai-je besoin d'un conseiller financier pour établir un plan financier ?

Travailler avec un conseiller financier présente de nombreux avantages. Le seul inconvénient est le coût, qui peut être prohibitif pour certaines personnes.

Pour obtenir les meilleurs résultats, il est préférable de faire appel à un conseiller financier qui n'est rémunéré que par des honoraires. Il est beaucoup moins susceptible d'essayer de vous vendre des produits dont vous n'avez pas besoin.

À quelle fréquence dois-je établir un plan financier ?

Il se peut que vous n'ayez à établir votre plan financier qu'une seule fois. Par la suite, il est conseillé de le vérifier à intervalles réguliers, en fonction de l'évolution de la situation. Par exemple, si vous fondez une famille, si vous obtenez un nouvel emploi ou si vous décidez de modifier vos objectifs financiers, vous devrez modifier votre plan.

Quelle est la différence entre un budget et un plan financier ?

Un budget est un plan de dépenses mensuelles. Un plan financier est plus complet et fournit une feuille de route pour atteindre vos objectifs financiers.

Si une personne n'a que des revenus et des dépenses, elle peut probablement se contenter d'utiliser Woolsocks ou un logiciel similaire pour l'aider à établir son budget. Mais si quelqu'un veut vraiment comprendre comment les décisions qu'il prend influencent ses chances d'atteindre ses objectifs financiers, il pourrait probablement bénéficier d'un plan financier complet.

Pourquoi un plan financier est-il nécessaire ?

Si vous n'avez pas d'autres objectifs dans la vie que de vous lever chaque matin, d'aller travailler et de rentrer dormir, vous n'avez peut-être pas besoin d'un plan financier. Mais la plupart d'entre nous ont des rêves plus ambitieux, comme prendre leur retraite ou épargner pour une maison de vacances. Si vous voulez que ces rêves deviennent réalité, un plan financier est la première étape.